يساعد تحليل القوائم المالية الشركات على تحديد التحديات وفرص النمو، والقدرة على رسم خطة استباقية لكل من المخاطر والتطورات السريعة، ولكن ليس من السهل تحليل القوائم المالية ويحتاج الأمر إلى مهارة ومعرفة وفهم جيد لتبسيط البيانات المالية والتعرف على وضعها الماضي والحالي والمستقبلي، إلا أننا في هذا المقال سنبسط لك هذه العملية المحاسبية بناء على تجربتنا وخبرتنا في المجال المحاسبي وذلك من خلال الإجابة على مجموعة من التساؤلات المحورية مثل ما هي أسباب تحليل القوائم المالية؟ وما الخطوات المُتبعة لإتمام هذا الإجراء المحاسبي؟ وكيف تتم عملية التحليل الفعلي للقوائم المالية وفقًا للطرق المحاسبية المختلفة؟

النقاط الرئيسية

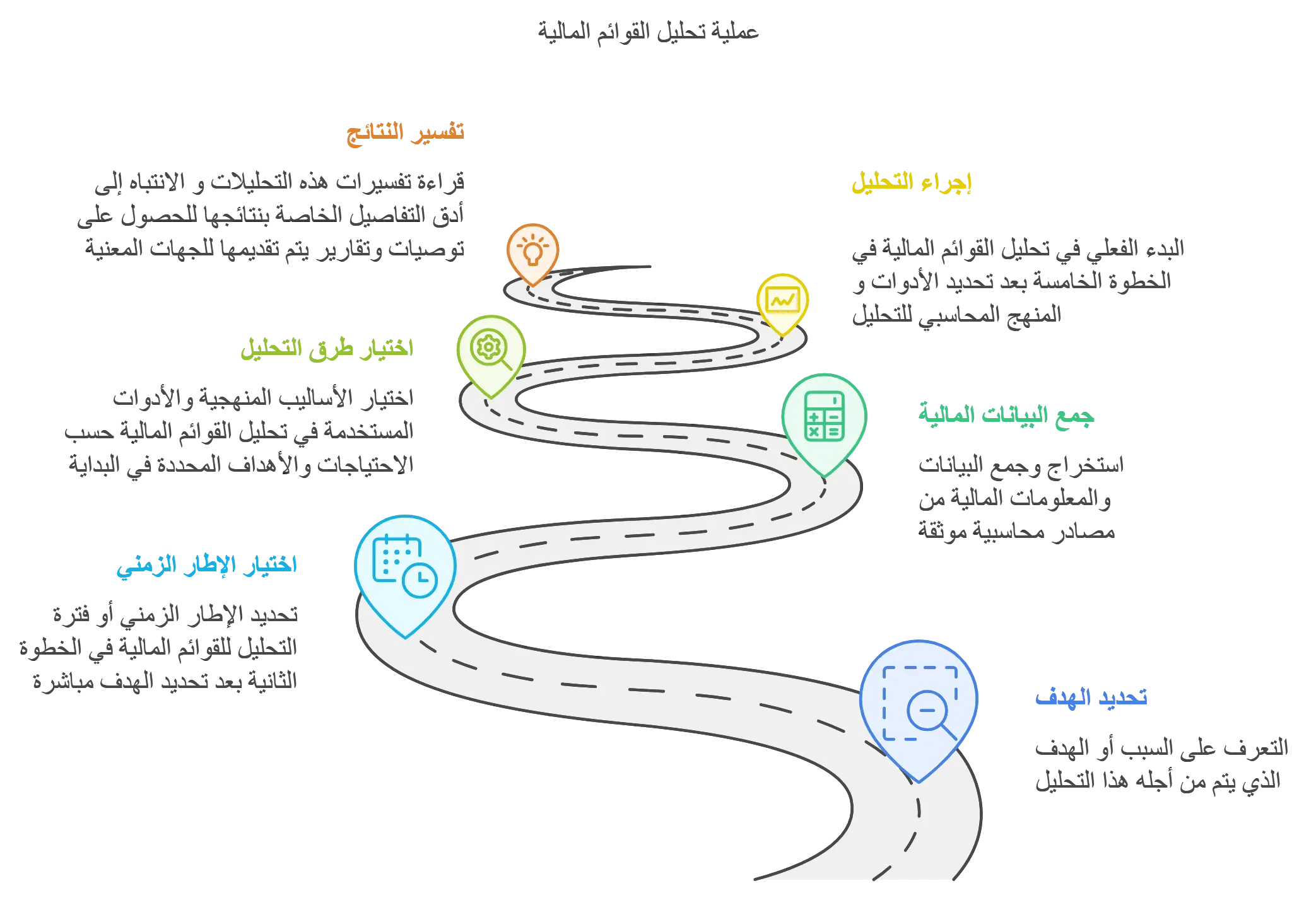

- يتم تحليل القوائم المالية بناء على مجموعة من الخطوات المُرتبة وتشمل تحديد هدف وسبب التحليل، وتحديد إطار زمني واختيار فترة ، التحليل، واستخراج وتحليل البيانات، وتحديد المناهج والأدوات المستخدمة في التحليل، وبدء تحليل القوائم المالية، وأخيرًا قراءة وتفسير التحليلات الناتجة.

- نقوم بتحليل القوائم المالية للعديد من الفوائد ومنها تحديد أسباب المشكلات المالية والسيطرة على المخاطر بحلول فعالة وقرارات استراتيجية، ودراسة وتحليل النشاط التشغيلي للمؤسسات ومدى قدرته على توليد الأرباح، والتقييم الدقيق للأصول والخصوم وحقوق المساهمين، والحصول على معلومات وبيانات مُوثقة عن العوامل الاقتصادية المؤثرة في الشركة.

- هناك 3 طرق رئيسية لتحليل القوائم المالية وهما الطريقة الأفقية والطريقة الرأسية أو العمودية وأخيرًا التحليل بالنسب، ويتم تحديد الطريقة المناسبة للتحليل حسب الهدف المحدد له من قبل، وأيضًا بناء على الفترة المحاسبية التي سيتم فيها الحليل.

ما المقصود بتحليل القوائم المالية

تحليل القوائم المالية هو مصطلح محاسبي يشير إلى تفسير وتحليل جميع بنود القوائم المالية، مثل قائمة الدخل والميزانية العمومية وقائمة المركز المالي، وغيرها، بهدف تقييم أداء الشركة المالي وقياس قدرتها على تحقيق الأرباح والتحكم في المصروفات، وللحصول على مؤشرات ونسب يمكن من خلالها تكوين فهم دقيق بشأن الكيان المالي للمؤسسة يفيد الخطط الحالية والمستقبلية.

يوفر تحليل القوائم المالية بيانات أكثر تفصيلًا في الأقسام المختلفة، مما يسهل استخدامها لاحقًا في اتخاذ القرارات المالية، ويتم تحليل القوائم المالية على أساس الهدف من التحليل، والإطار الزمني المحدد، والأدوات المستخدمة. وهناك ثلاث طرق لتحليل القوائم المالية، إما رأسيا أو أفقيا أو تحليل النسب،والتي ستتعرف عليها فيما بعد.

خطوات تحليل القوائم المالية

هناك مجموعة من الخطوات التي يجب إتباعها عند إجراء تحليل القوائم المالية، هذه الخطوات مبنية على أساس محاسبي علمي حتى ينتج عنها نتائج دقيقة تساعد في التعرف على الأداء والوضع المالي للمؤسسة وتساهم أيضًا في اتخاذ القرارات المالية السليمة، في ضوء المبادئ والخبرة المحاسبية تعرف على الخطوات المُرتبة لتحليل القوائم المالية:-

1- تحديد هدف وسبب التحليل

قبل البدء في تحليل القوائم المالية لابد من التعرف على السبب أو الهدف الذي يتم من أجله هذا التحليل، وذلك للتركيز الدقيق على البيانات المحاسبية والمالية التي تخدم هذا الغرض وتختلف أغراض وأهداف تحليل القوائم المالية من جهة إلى أخرى، فهدف المستثمر من تحليل القوائم المالية هو التعرف على الوضع المالي للشركة ومعدل أرباحها وقدرتها على إدارة الأزمات والمخاطر.

أما المؤسسة يكون غرضها من تحليل القوائم المالية إما لتقييم أدائها المالي عن طريق المقارنة بين البيانات المالية للعمليات المحاسبية في الماضي والحاضر، أو للحصول على معلومات دقيقة لاتخاذ قرارات مالية صائبة، أو قد يكون الغرض هو تقييم الجدوى المالية للاستثمارات والمشروعات الجديدة، أو تحديد مستوى ديون الشركة والتزاماتها.

2- تحديد إطار زمني واختيار فترة التحليل

يأتي تحديد الإطار الزمني أو فترة التحليل للقوائم المالية في الخطوة الثانية بعد تحديد الهدف مباشرة، فإذا كان الغرض من التحليل هو تقييم الأداء والوضع المالي للشركة بشكل عام يجب أن يتم تحليل القوائم المالية في فترات متعددة للحصول على نتائج أكثر دقة وموضوعية، أو قد يكون التحليل يشمل فترة واحدة مثل السنة السابقة أو الحالية فقط، وبناء على اختيار الفترة المحاسبية يتم اختيار الطريقة المناسبة لتحليل القوائم المالية سواء كانت الطريقة الأفقية أو الرأسية أو المقارنة بالنسب.

3- استخراج وجمع وتحليل البيانات المالية

بعد تحديد الفترة المحاسبية لتحليل القوائم المالية يأتي دور استخراج وجمع البيانات والمعلومات المالية من مصادر محاسبية موثقة، ومن ثم نقوم بتنظيم هذه البيانات جيدًا في قوالب مخصصة لهذا النوع من العمليات المحاسبية لبدء التحليل الفعلي حسب الفترة والطريقة المحددة مُسبقًا.

4- تحديد المناهج والأدوات المستخدمة في التحليل

يتم اختيار الأساليب المنهجية والأدوات المستخدمة في تحليل القوائم المالية حسب الاحتياجات والأهداف المحددة في البداية، وهناك العديد من المناهج والأدوات المستخدمة في تحليل القوائم المالية مثل استخدام المؤشرات المالية كأداة لتقييم أداء المؤسسة، أو إستخدام الأسلوب المنهجي المحاسبي الخاص بالتحليل النسبي بالمقارنة مع أداء الشركات الأخرى في نفس المجال، أو استخدام التحليل الزمني بالمقارنة على فترات متعددة، أو استخدام أسلوب تحليل السيولة والتدفقات النقدية وفهم المؤشرات الخاصة بهم.

5- بدء تحليل القوائم المالية

يأتي البدء الفعلي في تحليل القوائم المالية في الخطوة الخامسة بعد تحديد الأدوات و المنهج المحاسبي للتحليل ويجب الالتزام بالإجراءات المُتبعة للحصول على نتائج دقيقة.

اقرأ ايضا: خطوات وكيفية إعداد القوائم المالية بنماذج عملية

6- قراءة وتفسير التحليلات الناتجة

الخطوة الأخيرة في تحليل القوائم المالية هي قراءة تفسيرات هذه التحليلات و الانتباه إلى أدق التفاصيل الخاصة بنتائجها للحصول على توصيات وتقارير يتم تقديمها للجهات المعنية حتى تساعدهم في اتخاذ القرارات والإجراءات المناسبة.

ومن خلال الخبرة والتجربة العملية في ملاحظة نتائج تحليل القوائم المالية يُمكنك ملاحظة المؤشرات التالية:-

1- يكون التركيز على الخصوم والأصول عند قراءة قائمة المركز المالي، فإذا كانت الخصوم أعلى تشير هذه النتيجة إلى وجود خسائر ومخاطر مالية محتملة يجب على الشركة تداركها على الفور، والعكس إذا كانت فاقت قيمة الأصول على قيمة الخصوم إذن أنت لديك مؤشر وإثبات إيجابي يدل على زيادة أرباح الشركة وقدرتها على التوسع وتنمية أنشطتها.

2- عليك الإنتباه أولاً إلى كمية النقد الداخل للشركة والخارج منها ذلك عند قراءة نتائج قائمة التدفق النقدي، وهنا ستلاحظ الأنشطة والعمليات التشغيلية الأكثر ربحًا للشركة وبالتالي تركز على أن تكون كافة التحسينات والحلول تعمل على تطوير وتنمية هذه الأنشطة، أو العكس يمكن أن تلاحظ أنشطة إنتاجية كانت سبب لتكبد خسارة ما وبالتالي ستعيد النظر من جديد لاتخاذ قرار مناسب بشأنها، وعليك أيضًا أن تتأكد من أن فائض النقد الناتج حقيقي وليس مجرد ربح.

3- اجعل المصروفات والإيرادات نصب عينيك عند قراءة قائمة الدخل، فزيادة المصروفات وانخفاض الإيرادات يكون دليلك على أن هناك خلل من المحتمل أن يعرض الشركة إلى عدم القدرة على الوفاء بالالتزامات أو تحقيق عائد ربحي مجزي أو عدم استطاعة التوسع في أنشطة جديدة، والعكس في حال زيادة صافي الإيرادات عن المصروفات وخاصة عند ارتفاع صافي الربح الخاص بالفترة المالية سواء كانت ربع سنوية أو نصف سنوية، فهذا يدل على أدائك ووضعك المالي الجيد مما يدفعك نحو التطور والنمو.

اقرأ ايضا: كيفية وطرق قراءة القوائم المالية

طرق وكيفية تحليل القوائم المالية

يستند تحليل القوائم المالية على مجموعة من الطرق والأساليب المتنوعة، ويُمكنك اختيار أو تفضيل طريقة عن أخرى حسب هدفك المحدد من التحليل، تعرف في السطور التالية على الطرق الشائعة المُستخدمة لتحليل القوائم المالية:-

1- التحليل الأفقي

يعتمد التحليل الأفقي للقوائم المالية على المقارنة التاريخية للبيانات عبر فترات زمنية مختلفة، ويُستخدم هذا النوع من التحليل إذا تم ملاحظة تغيرات غير طبيعية سواء بالانخفاض أو الارتفاع وقد تكون هذه التغيرات غير منطقية بالنسبة للأداء المالي في الفترات الزمنية السابقة، في هذه الحالة يلجأ المحاسبين والمحللين المتخصصين إلى استخدام التحليل الأفقي للقوائم المالية للحصول على فهم دقيق و تفسيرات مفصلة عن هذا الاختلاف الناشئ.

6 ملاحظات محاسبية عن التحليل الأفقي للقوائم المالية

1- احرص على أنه يكون التحليل لجميع القوائم المالية في نفس الوقت المحدد، حتى تحصل على رؤية شاملة حول النتائج التشغيلية والحالة المالية للشركة في فترة المراجعة.

2- يُفضل أن يشمل التحليل الأفقي للقوائم المالية على مؤشرات ونسب إجمالية مثل نسبة التدفق النقدي، ونسبة الفائدة، والهامش الإجمالي أو الصافي للربح والخسارة، حتى يسهل عليك مراقبة التغيرات في هذه القياسات، ومن ثم اتخاذ التصحيحات والإجراءات المناسبة لإدارة أي خلل مالي ناتج.

3- يمكنك الاستفادة من التحليل الأفقي للقوائم المالية في توقع الاتجاهات المستقبلية للمؤسسة، ذلك من خلال الحصول على بيانات أكثر وضوحًا في الشكل المقارن للتحليل الأفقي، ومن ثم استخدام هذه البيانات للمقارنة مع اتجاهات المنافسين في نفس مجال العمل بالسوق، والتعرف على الأسباب الحقيقة لتفوق أداء كيان عن الكيان آخر، وأخيرًا يكون لديك تقرير شامل يمكنك استخدامه بطريقة مثالية لتحسين وتطوير الأداء المالي لمؤسستك.

4- لا يتطلب التحليل الأفقي عند إجرائه إلى مهارات محاسبية مُعقدة مثل التي تتطلبها الأساليب الأخرى لتحليل القوائم المالية.

5- انتبه إلى أكثر المشكلات الشائعة الناتجة عن التحليل الأفقي مثل تغير المعلومات المحاسبية بعد جمعها بمرور الوقت نتيجة التغيرات الطارئة على الحسابات وتكرار ظهور بعض البنود مثل ( الإيرادات والمصروفات أو الأصول والخصوم) أكثر من مرة في حسابات مختلفة بسبب الانتقال من فترة إلى أخرى.

6- يمكن استغلال التحليل الأفقي للحصول على نتائج مُضللة، حيث يتلاعب المحللين الماليين والمحاسبين المتخصصين بتعديل فترات المقارنة المُستخدمة بما يظهر بالشكل الذي يرغبونه سواء بالسلب أو بالإيجاب.

التحليل الرأسي أو العمودي

تستند طريقة التحليل الرأسي للقوائم المالية إلى استخدام التحليل النسبي للبيانات المالية، أي يكون الناتج النهائي لبيانات البند في القوائم المالية على هيئة نسبة مئوية من إجمالي العنصر الأساسي المكون للقائمة، فمثلا قائمة الدخل تعتمد في الأساس على نسب إيرادات والمبيعات إذن ستجد أن كل بند في قائمة الدخل يمثل نسبة مئوية من صافي المبيعات.

يطلق مصطلح “التحليل الثابت” على التحليل الرأسي لأنه يقوم بتحليل البيانات المالية في إطار فترة واحدة فقط وليست على فترات متعددة مثل التحليل الأفقي، ومن ثم يتم المقارنة بين نسب المئوية للحسابات المختلفة في الفترة المحددة.

تحليل النسب

يتم تحليل القوائم المالية في هذه الطريقة عن طريق الاعتبار إلى نسب مالية هامة مثل نسبة السيولة، النشاط، الربحية، والمديونية، وتُستخدم هذه النسب لحساب قيمة رقم محدد في بند ما بالنسبة لرقم أخر في نفس البند ولكن في فترة محاسبية سابقة بهدف التحليل النموذجي للبيانات المالية، وفيما يلي شرح تفاصيل النسب المستخدمة كمقياس في التحليل النسبي للقوائم المالية:-

نسبة السيولة (Liquidity Ratios)

هي النسبة التي تحدد وتُشير إلى قدرة الشركة على تسديد التزاماتها قصيرة الأجل، وكذلك قدرتها على الاستمرار في أنشطتها وعملياتها التجارية والاستثمارية، وتشمل نسبة السيولة النسب الفرعية الأتية:-

- نسبة التغطية النقدية وهي المبالغ المالية المتاحة لسداد الفوائد.

- نسبة السيولة الحالية المتاحة للوفاء بالالتزامات.

- نسبة السيولة السريعة مثل النقود الموجود في خزينة المؤسسة أو حساباتها المصرفية في البنوك، أو الاستثمارات المؤقتة للأوراق المالية، ولا تشمل السيولة السريعة المخزون من البضائع والسلع.

- مؤشر السيولة وهو يقيس التوقيت الزمني المطلوب لتحويل الأصول إلى نقد “سيولة”.

نسبة النشاط (Activity Ratios)

وتعبر هذه النسبة عن مدى كفاءة الشركة في إدارة أصولها ومواردها، وتتكون نسبة النشاط من النسب الفرعية الآتية:-

- نسبة الدفع للمدفوعات وتُعبر عن مدى سرعة الشركة في سداد المستحقات المفروضة عليها.

- نسبة الدفع للمستحقات وتقيس قدرة المؤسسة على تحصيل الحسابات المستحقة على مديونيها.

- نسبة الدفع للأصول الثابتة وتُعبر عن قدرة الشركة في تحقيق إيرادات مبيعات من بند معين من أصولها الثابتة.

- نسبة الدفع للمخزون وتقيس كمية المخزون اللازم توفيره لدعم عمليات إنتاجية وتشغيلية معينة ومن ثم حدوث مبيعات متوقعة.

- نسبة المبيعات إلى رأس المال العامل وتُقدر كمية رأس المال المطلوب توفيره لتحقيق مبلغ معين من المبيعات أو العكس أي تُقيس قدرة الشركة على تحقيق مبيعات من خلال الاستغلال الأمثل لكم محدد من رأس المال.

نسبة المديونية (Debt-to-Equity Ratio)

وهي تقيس مدى اعتماد الشركة على الديون لتمويل استثماراتها وأصولها وكذلك قدرتها على سداد هذه الديون، ومن أبرز أشكال هذه النسبة (نسبة الدين إلى حقوق الملكية) وتُقيس تمويل عمليات الشركة بالديون بدلاً من تمويلها باشتراكات حقوق الملكية من حصص المساهمين والاحتياطات والأرباح المتراكمة، ويمكن حساب هذه النسبة بالمعادلة الآتية:-

نسبة الدين إلى حقوق الملكية = إجمالي الديون المستحقة على الشركة / إجمالي حقوق الملكية للمساهمين والشركاء

ويجب ملاحظة التوازن في استخدام الديون للتمويل حتى لا ينتج مخاطر مالية مثل زيادة الفوائد أو عدم القدرة على السداد.

نسبة الربحية (Profitability Ratios)

وتعبر عن مدى كفاءة الشركة على تحقيق أرباح وعوائد استثمارية مرتفعة وتظهر هذه النسبة بناء على نسب فرعية أخرى مثل:-

نسبة حافر المساهمة ويمكن التعبير عنها بالمعادلة الآتية:-

- التكاليف المتغيرة – المبيعات = نسبة الأرباح المُتبقية

نسبة الربح الإجمالي ويمكن حسابه كالتالي:-

- الإيرادات – تكلفة البضائع المُباعة = نسبة الربح الإجمالي

نسبة الربح الصافي ويمكن حسابه كالتالي:-

- الإيرادات – (الضرائب + جميع المصروفات للبنود المختلفة) = نسبة الربح الصافي

إضافة إلى ذلك هناك مجموعة أخرى من النسب تظهر نسبة الربحية مثل نسبة عائد الحقوق، ونسبة ربح الأصول الصافية، ونسبة عائد الأصول التشغيلية.

اقرأ ايضا : الفرق بين الأصول الثابتة والمتداولة

لماذا نقوم بتحليل القوائم المالية؟

نقوم بتحليل القوائم المالية لأسباب متعددة ويأتي على رأس قائمة هذه الأسباب فهم وتقييم الأداء المالي للشركات، ويستفيد من تحليل القوائم المالية العديد من الجهات مثل الدائنين والمستثمرين والإدارات التنفيذية، ويوفر هذا التحليل صورة مُكتملة الأركان عن صحة العمليات والأنشطة الإنتاجية والتشغيلية والاستثمارية.

وتعتبر نتائج تحليل القوائم المالية بمثابة أداة قوية تُمكن المستثمرين والمحللين الماليين من فحص بعض البنود الهامة مثل الربح، السيولة، العجز، التمويل، القدرة على النمو والتطور المستقبلي، لذلك تعرف أكثر في السطور القادمة عن الأسباب الحقيقية التي نقوم بتحليل القوائم المالية من أجلها:-

- تحديد أسباب المشاكل والخلل المالي في الأنشطة الاستثمارية، وكذلك التعرف على نتائج وتأثير هذه المشكلات المالية على الأعمال التجارية.

- دراسة وتحليل النشاط التشغيلي للمؤسسات وقدرته على توليد الأرباح.

- تقييم الأصول والخصوم وحقوق رأس المال (الملاك والمساهمين) والتعرف على أسباب التغيرات الطارئة على هذه البنود في الفترات المحاسبية المحددة.

- قياس الإيرادات والمصروفات وصافي الربح والخسارة.

- تقدير المخاطر التي يمكن أن تؤثر على مستوى التدفق و السيولة النقدية للشركة، ومحاولة السيطرة عليها وإدارتها بحلول وقرارات استراتيجية.

- الحصول على معلومات وبيانات مُوثقة عن العوامل الاقتصادية المؤثرة في الشركة والتعرف الدقيق على نقاط القوة والضعف.

اقرأ ايضا: ما هو الفرق بين القوائم المالية والتقارير المالية

أمثلة تطبيقية على تحليل القوائم المالية

إليك البيانات الخاصة بقائمة الدخل لشركة النور في 2011 و 2012

- بلغ صافي المبيعات في 2011 (65000) ريال سعودي وبلغ صافي المبيعات في 2012 (100000) ريال سعودي.

- كانت تكلفة المبيعات في 2011 (20000) ريال سعودي وفي 2012 (35000) ريال سعودي.

- بلغت المصاريف الإدارية في 2011 (15000) ريال سعودي وفي 2012 بلغت (22000) ريال سعودي.

- بلغت مصاريف البيع والتسويق في 2011 (7000) ريال سعودي وفي 2012 (9000) ريال سعودي.

المطلوب إنشاء قائمة الدخل بالطريقة الأفقية، والطريقة الرأسية أو العمودية لـ 2011.

1/ الحل بأسلوب التحليل الأفقي لقائمة الدخل

| التغير النسبي التقريبي بالمقارنة | فارق التغيرات بالمقارنة | 2012 | 2011 | بيان |

| 100000 – 65000 / 65000 * 100 = 53.8 % | 100000 – 65000 = 30000 | 100000 | 65000 | صافي المبيعات |

| 35000 – 20000 / 20000 * 100 = 75 % | 35000 – 20000 = 15000 | 35000 | 20000 | تكاليف المبيعات |

| 65000 – 45000 / 45000 * 100 = 44.4 % | 65000 – 45000 = 20000 | 100000 – 35000 = 65000 | 65000 – 20000 = 45000 | إجمالي الربح |

|

31000 – 22000 / 22000 *100= 41 % |

31000 – 22000= 9000 |

22000

9000

31000 |

15000

7000

22000 |

المصروفات

المصروفات الإدارية مصروفات البيع والتسويق مجموع المصاريف |

| 34000 – 23000 / 23000 *100 = 48 % | 34000 – 23000 = 11000 | 65000 – 31000= 34000 | 45000 – 22000 = 23000 | صافي الربح |

2/ الحل بأسلوب التحليل الرأسي لقائمة الدخل لـ 2011

عند تحليل قائمة الدخل بالطريقة الرأسية سيتم الاعتبار لصافي المبيعات من خلال قسمة كل بند من بنود قائمة الدخل علي المبيعات للحصول على الفارق، كما هو موضح في التالي:-

| النسبة المئوية التقريبية | المبلغ | بيان |

|---|---|---|

| 100 % | 65000 | صافي المبيعات |

| 20000 / 65000 *100= 31 % | 20000 | تكلفة المبيعات |

| 45000 / 65000 *100= 69.2 % | 65000 – 20000 = 45000 | مجمل الربح |

|

15000/ 65000 *100 = 23.1 % 7000/ 65000 *100= 11 % 22000/ 65000 *100= 34 % |

15000 7000 22000 |

المصاريف

مصاريف إدارية مصاريف تسويق وبيع مجموع المصاريف |

| 23000 / 65000 *100 = 35.4 % | 45000 – 22000 = 23000 | صافي الربح |

إليك البيانات الخاصة بقائمة المركز المالي لشركة النور في 2011 و 2012

- بلغ إجمالي النقد من الأصول المتداولة في 2011 (6000) ريال سعودي وفي 2012 (8000) ريال سعودي.

- بلغت المستحقات المفروضة على المديونين من الأصول المتداولة في 2011 ( 15000) ريال سعودي وفي 2012 (17000) ريال سعودي.

- بلغت البضائع المُباعة في 2011 ( 12000) ريال سعودي وفي 2012 بلغت (18000) ريال سعودي.

- قُدرت الأصول الثابتة في 2011 بـ ( 10000) ريال سعودي وفي 2012 قُدرت بـ (11000) ريال سعودي.

- بلغت المبالغ المستحق دفعها للدائنين في 2011 (9000) ريال سعودي وفي 2012 (10000) ريال سعودي.

- بلغت القروض قصيرة الأجل في 2011 (5000) ريال سعودي وفي 2012 (7000) ريال سعودي.

- بلغ رأس المال في 2011 (12000) ريال سعودي وفي 2012 (12000) ريال سعودي.

- بلغت الأرباح المحتجزة في 2011 (11000) ريال سعودي وفي 2012 (13000) ريال سعودي.

المطلوب إنشاء قائمة المركز المالي بالطريقة الأفقية وبالطريقة الرأسية

2/ الحل بأسلوب التحليل الأفقي لقائمة المركز المالي لـ 2011

| التغير النسبي التقريبي بالمقارنة | فارق التغيرات بالمقارنة | 2012 | 2011 | بيان |

| الأصول | ||||

| 43000 – 33000 / 33000*100 = 30.3 % | 43000 – 33000 = 10000 |

8000 17000 18000 43000 |

6000 15000 12000 33000 |

الأصول المتداولة

النقد مستحقات المديونين البضائع المُباعة مجموع الأصول المتداولة |

| 11000 – 10000 / 10000 *100 = 10 % | 11000- 10000 = 1000 | 11000

11000 |

10000

10000 |

الأصول الثابتة

مجموع الأصول الثابتة |

| 54000 – 43000 / 43000 *100 = 26 % | 54000 – 43000 = 11000 | 43000 + 11000= 54000 | 33000 + 10000 = 43000 | مجموع الأصول |

| الالتزامات وحقوق الملكية | ||||

| 17000 – 14000 / 14000 * 100 = 21.4 % | 17000 – 14000 = 3000 |

10000 7000 17000 |

9000 5000 14000 |

الالتزامات قصيرة الأجل

المدفوعات المستحقة للدائنين القروض قصيرة الأجل مجموع الالتزامات قصيرة الأجل |

| 25000 – 23000 / 23000 *100 = 9 % | 25000 – 23000 = 2000 |

12000 13000 25000 |

12000 11000 23000 |

حقوق الملكية

رأس المال الأرباح المحتجزة مجموع حقوق الملكية |

| 42000 – 37000 / 37000 * 100 = %14 | 42000 – 37000 = 5000 | 42000 | 37000 | مجموع الالتزامات وحقوق الملكية |

2/ الحل بأسلوب التحليل الرأسي لقائمة المركز المالي لـ 2011

عند استخدام طريقة التحليل الرأسي أو العمودي لقائمة المركز المالي سنقوم بقسمة كل بند خاص بالأصول على مجموع الأصل، وكذلك قسمة كل بند خاص بالخصوم على مجموع الخصوم على أن يكون ذلك في نفس العام كما هو موضح في هذا المثال بإستخدام بيانات عام 2011.

| النسبة المئوية التقريبية | المبلغ | بيان |

| الأصول | ||

|

6000 / 43000 *100 = 14 % 15000 / 43000 *100 = 35 % 12000 / 43000 *100= 28 % 33000 / 43000 *100 = 77 % |

6000 15000 12000 33000 |

الأصول المتداولة

النقد مستحقات المديونين البضائع المُباعة مجموع الأصول المتداولة |

| 10000 / 43000*100= 23.2 % | 10000

10000 |

الأصول الثابتة

مجموع الأصول الثابتة |

| 100 % | 33000 + 10000 = 43000 | مجموع الأصول |

| الالتزامات وحقوق الملكية | ||

|

9000 / 37000 * 100 = 24.3 % 5000 / 37000 *100 = 14 % 14000 / 37000 *100= 38 % |

9000 5000 14000 |

الالتزامات قصيرة الأجل

المدفوعات المستحقة للدائنين القروض قصيرة الأجل مجموع الالتزامات قصيرة الأجل |

|

12000 / 37000 * 100= 32.4 % 11000 / 37000 *100= 30 % 23000 / 37000 *100= 62.2 % |

12000 11000 23000 |

حقوق الملكية

رأس المال الأرباح المحتجزة مجموع حقوق الملكية |

| 100 % | 37000 | مجموع الالتزامات وحقوق الملكية |

تحليل قائمة التدفق النقدي

فيما يلي بيان التدفق النقدي لشركة الرياض للمقاولات والاستثمار عن سنة 2017، والمطلوب تحليل قائمة التدفق النقدي للفترة المالية للشركة

التدفق النقدي من العمليات

بلغ صافي دخل عمليات التشغيل 650.000 ريال سعودي.

ترتب على هذا الدخل صرف تدفق نقدي في البنود الأتية:-

- رواتب موظفين:- 80000 ريال سعودي.

- أصول مستهلكة:- 22000 ريال سعودي.

- مصروفات إيجار:- 15.000 ريال سعودي.

- سداد حسابات مدينة:- 10.000 ريال سعودي.

إذن صافي ربح التدفق النقدي من العمليات هو = 650.000 – (80000 + 22000 + 15000 + 10000) = 523.000 ريال سعودي.

التدفق النقدي من الاستثمار

- مبيعات معدات وآلات:- 60000 ريال سعودي.

- شراء عقارات:- 20000 ريال سعودي.

إذن صافي التدفق النقدي من الاستثمار = 60000 – 20000 = 40000 ريال سعودي

التدفق النقدي من التمويل

- سداد القرض: 30000 ريال سعودي

إذن صافي التدفق النقدي من التمويل = 30000 ريال سعودي

وبالتحليل المالي لقائمة التدفقات النقدية لشركة الرياض نجد أن معظم التدفق النقدي الإيجابي لها كان من العمليات التشغيلية.

الخاتمة

في الختام، يُمكن القول إنه من خلال تحليل القوائم المالية يمكن للمحللين والمحاسبين المتخصصين تحديد العديد من العوامل المؤثرة على الأداء والوضع المالي للشركة مثل مستويات الربحية والسيولة ومعدلات النمو الاقتصادي، وكذلك تساهم النتائج والاستخلاصات الناتجة عن تحليل القوائم المالية في تحديد نقاط القوة والضعف للشركة واتخاذ القرارات المالية الملائمة للأوضاع بما يحقق في النهاية التوازن بين المخاطر المالية المحتملة واستغلال الفرص المتاحة للتوسع وتحقيق العوائد الربحية، لذلك يجب أن تهتم الشركات بتحليل قوائمها المالية بشكل سليم وفق خطوات مرتبة ومنظمة، وكذلك الحرص على اختيار الطريقة المناسبة للتحليل حسب الأهداف المخطط لها من أجل الحصول على رؤية عميقة وصورة شاملة عن الهيكل المالي للشركة.